シニア「FIRE」とは

生涯安定した収入である「年金収入」で「最低必要な日常生活費」を賄い、かつ「ゆとりある老後生活」の実現のための費用を「投資等の資産運用」で収入を得ることです。

このような魅力的なライフプランを実現するためには、「FIRE」と呼ばれる生活スタイルが有効です。筆者は、60歳の定年からこの生活スタイルを実践し、「シニアFIRE」として提唱しています。詳細については、以下のリンクをクリックしてご覧ください。

👀☆著者のwebページ:「シニア「FIRE」=「経済的自立と早期退職」で、「ゆとりある老後生活」を実現しています。

👀☆kindleの電子書籍 「シニアFIRE」ゆとりある老後生活を実現

60歳以上の人がシニア「FIRE」を開始する際には、シニア向け分譲マンションの購入や自宅のリフォームなどを検討される方も多いと思います。このような際に、現在居住している自宅を活用して、60歳以上でも資金調達ができる方法を紹介します。

60歳からの資金調達

以下に紹介する「リバース60」、「リバースモーゲージ」、「リースバック」、「高齢者向け返済特例制度」は、不動産に関する異なる金融取引の形式です。それぞれに意味が異なるため、自分に合った資金調達方法を目的に応じて選択することが重要です。

リバース60とは、

「リバース60」とは、住宅金融支援機構と提携している金融機関が提供する、満60歳以上のお客様向けの住宅ローンです。毎月の支払いは利息のみで、元本はお客様が亡くなった際に相続人の方から一括返済いただくか、担保物件(住宅および土地)の売却により返済いただく仕組みとなっています。一方、次に紹介する「リバースモーゲージ」との違いは、不動産関係の資金しか借り入れできない点です。

リバースモーゲージとは、

一方、「リバースモーゲージ」は、年金受給者向けの住宅ローンで、自宅を担保に生活資金を借り入れし、自らの持ち家に継続して住み続けることができます。住宅所有者は住宅の価値に基づいて現金を受け取ることができ、借入人が死亡したときに担保となっていた不動産を処分し、借入金を返済する仕組みです。リバース60との違いは、リバースモーゲージでは借入金を生活資金として使用できる点です。

リースバックとは、

リースバックとは、自宅を売却しても住み続けることができるサービスです。自宅を売却して得た資金を手元に残しながら、以降は賃貸契約を結び、住み続けることができます。ただし、住宅所有者は所有権を放棄し、代わりに家賃を支払うことになります。リースバック契約には、通常、家賃やメンテナンスに関する条件など、様々な条件が含まれます。上述のリバース60やリバースモーゲージとの大きな違いは、所有権を維持するか、放棄するかの違いです。

高齢者向け返済特例制度とは、

高齢者向け返済特例制度は、住宅金融支援機構(旧住宅金融公庫)が提供する直接融資の一つで、「死亡時一括償還型リフォーム融資制度」です。この制度は、満60歳以上の方が自宅をリフォームする場合に融資を受け、申込人(連帯債務者を含む)が亡くなった場合に相続人が担保提供された土地・建物を売却して融資を一括返済する仕組みです。

この特例制度を利用すると、死亡するまでの毎月の返済額は「利息のみ」となり、返済負担を軽減できます。また、借入申込時に満60歳以上であれば、年齢の上限はありません。同居親族が連帯債務者となることも可能ですが、住宅に関する要件がありますので、詳細については住宅金融支援機構にお問い合わせください。

リバース60、リバースモーゲージ、リースバック、そして高齢者向け返済特例制度は、どれも高齢者が持ち家を活用して資金調達をするための方法ですが、それぞれ独自のメリットとデメリットを持っています。住宅所有者が自分に合った取引を選択する前に、それぞれの取引の詳細を十分に理解することが重要です。また、選択した取引には、税務上の影響や将来的な住宅所有権の問題なども考慮する必要があります。詳しくは各サービスの提供者にご相談ください。

以上が、リバース60,リバースモーゲージ、リースバックの違いの概要です。

参考)60歳以上でも一般の住宅ローンも活用できます。事前審査を受けてみましょう。

シニアの「FIRE(ファイア)」生活者の多くは、資産運用を行っていると思われます。現在はまだ住宅ローンの金利が低い時代です。もし不動産を購入するために必要な資金が生じた場合、資産運用に割り当てた資金は残しておき、一般の住宅ローンを組むことをおすすめします。物件を見つけたら、住宅ローンの借入金額の事前審査を受けることをおすすめします。

住宅ローン審査基準のひとつは、「完済時年齢」で満80歳未満までになります。

筆者は、60歳定年後すぐにマンションを購入しました。その際、住宅ローン事前審査は1600万円 返済期間19年間 返済金利変動型0.47%で審査が通りました。

事前審査を行うことで

住宅ローンの借入可能額が把握できる

それでは、住宅ローンの事前審査はいつ行うのがベストなのでしょうか。住宅ローンにおける事前審査は、基本的には物件や土地の売買契約を結ぶ前ならいつでも受けることができ、たとえ購入する予定がなかったとしても、借り入れができるかどうかの審査は受けることができます。

例えば、建売住宅や分譲マンションなど、すでに完成されている物件の購入を検討している場合は、気に入った物件が見つかったタイミングで事前審査を受ける方が多いです。また、何もないところから建てていく注文住宅を購入する場合は、建築費用の概算が出た時点で一度事前審査を受けることになるでしょう。

個人信用情報が分かる

個人信用情報とは、クレジットやローンの申込状況や返済状況、借入残高などの情報です。住宅ローンの審査に限らず、クレジットカードの申込審査にも利用されます。

金融機関や保証会社が、住宅ローンの審査時に個人信用情報を確認する理由は、ローンを申し込んだ人が、貸したお金を返してくれる人かどうかを判断するためです。

この個人信用情報に長期延滞や債務整理などの履歴があり、いわゆる「ブラック」状態だと審査に通ることは困難ですし、「ブラック」ではなくても、支払いの延滞が直近に複数回ある場合(例えば直近1年で4回以上の延滞など)には審査が厳しくなります。

自分の個人信用情報がどうなっているのかをチェックしたほうがいいでしょう。個人信用情報はCIC、JICC、全国銀行個人信用情報センターの3つの機関で確認できます(情報開示には手数料が必要です)。

自分に合った金融機関を見つけられます

事前審査の内容や申込の際のポイントを知っておくことで、自分に合った借入先(金融機関)を見つけることにもつながります。住宅ローンは大きな金額を借り入れ、長期間に渡って返済していくものですから、自分に合った金融機関を見つけることも大切です。

また、住宅ローンの事前審査から本審査を経て、融資が実行されるまでは最低でも1ヵ月はかかります。もしも入居したい時期が決まっているのであれば、逆算して余裕を持った申込を行うように心がけましょう。さらに、審査において不安な要素がある場合には、それを取り除く等の対応も合わせて行っておくことも忘れないようにしてください。

参考)住宅ローンの借入限度額は金融機関毎の【返済比率】と【審査金利】から計算できます。

住宅ローンがいくら借りられるか、はマイホームを実現させるための重要な項目になります。

新築を購入する場合、中古の戸建て、マンションを購入する場合、借入金額が分からずに、いざ良い物件があり購入しようとした時、住宅ローンが借りられなくあきらめなくてはならないことも起こってしまいます。

このためにもマイホームを実現させるための、最初の第一歩は、住宅ローンの事前審査を行うことです。

1. 借入可能額の推定

いくら借りられるのかは、金融機関によって大差があります。

まず、初めに借入金額を推定するために、現在の年収から借入金額を下記の方法で推定してみて下さい。

①年間返済上限額を計算する ⇒ ②毎月返済上限額を計算する ⇒ ③借入限度額を計算する

②毎月返済上限額を下表「借入100万円あたりの毎月返済額早見表」で割った金額が借入限度額になります。

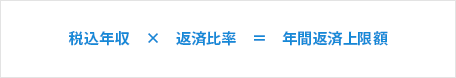

① 年間返済上限額を計算する

税込年収に上記「年収から見る返済比率」の返済比率を掛け、年間返済上限額を計算します。

例)年収400万円の場合、返済比率が30%以内なので、400万円×30%=120万円が年間返済上限額となります。

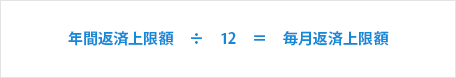

② 毎月返済上限額を計算する

①で計算した「年間返済上限額」を月数の12で割り、毎月返済上限額を計算します。

例)年間返済上限額120万円を月数の12で割った120万円÷12=10万円が毎月返済上限額となります。

もし、車などの借り入れ金額があり、毎月の支払が発生している場合はその金額を引いた金額が毎月返済上限額になります。

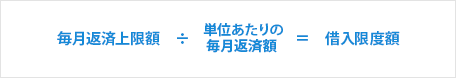

③ 借入限度額を計算する

②で計算した「毎月返済上限額」を、上記「借入100万円あたりの毎月返済額早見表」の

返済額で割り、借入限度額を計算します。

例)借入期間30年、金利3%の場合、毎月返済額10万円を「借入100万円あたりの毎月返済額早見表」の

返済額4,216円で割った10万円÷4216=約23.7、2,370万円が借入限度額になります。

ほとんどの民間の金融機関は、実際の金利ではなく、将来金利が上がった場合のことを考えて、

実際の金利よりも高い金利で借入限度額を計算しているので、注意が必要です。

2.「返済比率」とは

返済比率(返済負担率)とは、「年収に対する住宅ローンの年間返済額割合」のことを指します。

まず、数式で表すと…

返済比率(%)=年間返済額(返済月額×12カ月)÷年収×100

つまり、年収に占める住宅ローン返済額が高い、「返済比率が高い」

逆に年収に占める住宅ローン返済比率が低い、「返済比率が低い」

という、言い方をします。

住宅ローンを貸し出す金融機関は、この返済比率(返済負担率)を基準として審査を行います。

この返済負担率が高すぎると、毎月の住宅ローン返済が困難になることが予想され、結果的に借りたお金を返せなくなるという事態が生じます。

金融機関はこのリスクを回避するため、返済比率の上限を設定しています。返済比率の上限は金融機関により異なりますが、多くお見受けする数値が、30%~40%※となります。

※各金融機関の基準及び、お客様のご年収等様々な要件で変化します。

3.「審査金利」とは

住宅ローンの契約をする際、適用される適用金利(実行金利)の他、審査されるときだけ使用される「審査金利」という仮の金利があります。

住宅ローンの返済は長年に渡る場合がほとんどです。将来的に情勢が大きく変わった場合でも返済できるよう、金融機関の審査金利は実行金利より高めになっております。

審査金利は基本的に公開がないため、正確な数値はお伝えできませんが、3%~4%で設定している金融機関が多くなっています。

なかには、フラット35やろうきん等のように、適用金利(実行金利)=審査金利の金融機関もあります。

そのため、前述1.返済比率(返済負担率)にてお伝えした数式内、「年間返済額」を計算する時に実際の適用金利か、審査金利にて、算出する事により、同じ年収でも借りられる額が変わってきます。

借入可能額のご参考例を下記にお伝えします。

A金融機関

返済負担率30%以下 審査金利にて審査3%

→ご年収400万円の場合 … 2,500万円前後

B金融機関

返済負担率30%以下 実行金利にて審査1.3%

→ご年収400万円の場合 … 3,300万円前後

※上記は返済期間35年で計算。あくまで目安となります。

各金利、借入金額は、審査結果により異なる場合があります。

最後まで読んでいただきありがとうございます。

コメント