≪自由な生活=「ゆとりある老後生活」≫実現のための資金は

①「定年退職までの貯蓄額は1000万円以上」

②「夫婦の年金受給額合計は265万円」

を目標にマネープランを立てましょう。

定年後いつまで働いたらいいのか、老後のための資産はいくら必要なのか迷っている人のための記事です。一般的なサラリーマンの夫婦二人世帯を対象に紹介します。

いつまで働かなければならないのか、いつから ≪自由な生活=「ゆとりある老後生活」≫を始められるのか、そのための目標がはっきりしない人、そして実現させるために何をすればよいか不安に思っている人も多いと思います。今回は、このように迷っている人に是非参考にしてもらいたく記事を投稿します。

すでに、老後資金の貯蓄が3000万円以上あり、夫婦の年金額が300万円以上ある世帯は、自分の好きな時に、≪自由な生活=「ゆとりある老後生活」≫を始めてください。今回の記事の対象外とします。

今回の記事では、50歳から年齢ごとに、行うべきアクションを整理しました。下記に紹介する第二の人生の「タイムライン」を参考にしてもらい、自分に最適なマネープランを作ってみてください。

マネープランの重要なポイントは2つです。(一つ目は)遅くても50歳までに資産運用を開始すること、(二つ目は)最適な年金受給開始年齢を年金のシミュレーションで決めることです。

一般的なサラリーマン夫婦世帯で、世帯主が夫、配偶者が妻、で世帯主は60歳で定年退職し、その後は70歳まで継続して厚生年金加入事業所で就業できることを想定して説明しています。住民税非課税世帯の条件は、住居している区域が1級地区分を想定しています。

第二の人生の「タイムライン」

定年退職までに、さらに1000万円以上を貯蓄するマネープランを立てましょう。

これまでの貯蓄額と退職金と併せて≪自由な生活=「ゆとりある老後生活」≫のための資産に充てます。年金受給額は夫婦合計で265万円を目標額にしましょう。

年金支給額を265万円まで増やすためにいつまで働く必要があるかシミュレーションしましょう。

年金は、一生涯、安定した「最低必要な日常生活費」になります。退職金で負債(住宅ローン等借金)を返済し、残りを老後のための貯蓄にします。

再雇用等継続して働き、年金受給額を増やし、目標額265万円達成させましょう。

目標の老後の資産額と年金受給額を達成できておれば、 ≪自由な生活=「ゆとりある老後生活」≫を始めましょう。年金の目標額265万円に足らない場合は、70歳まで厚生年金保険に加入し、さらに年金繰下げることで、年金額を増やすことができます。

いつまで働くのか決めてください。年金はいつから受給するのか決めましょう。

第二の人生の楽しみ方、働き方を決めましょう。個人事業の開始は魅力いっぱい残りの人生を充実したものにするために、エンディングノートを作成しましょう。

具体的に自分のやりたいこと書き出し、実現させましょう。

介護が必要になった時や亡くなった後、残された配偶者や家族のことも考えて作成してみましょう。

自分の人生を見つめ直すことで残りの人生が充実します。人生100年時代を不安のない、家族に負担を与えない、人生を満喫しましょう。

家族のための遺言書の作成、相続資産の整理、必要に応じて相続税対策を行いましょう。

70歳までは現役世代

現代のサラリーマンは、定年退職年齢が60歳でも、再雇用等で就業期間も65歳から70歳まで延びました。そして最近の国策で、定年退職年齢を65歳、70歳に延ばす企業が増加してきており、60歳の定年退職後も、多くの人が継続して厚生年金に加入しながら雇用を継続しています。今の日本は、70歳まで就業機会が確保され、継続して厚生年金に加入できることから、70歳までは現役世代と言えます。

(1)「最低必要な日常生活費」と「ゆとりある老後生活費」を区別し、別々の目標額を立てます。

実際の目標額は、個人ごとに生活環境など、個人事情で大きく異なるので、自分に適した目標額を今回の記事を参考に独自に試算してください。

参考例として、筆者からの老後生活のための目標額を提案します。

夫婦の年金受給額 265万円(例:世帯主180万円 配偶者85万円)を目標額にします。

老後資金は 2000万円(70歳時点の資産額)を目標額にします。

この目標額をクリアできれば、経済的自立が可能になり≪自由な生活=「ゆとりある老後生活」≫の実現が可能です。魅力ある自由な生活を送り、第二の人生を満喫できます。

「最低必要な日常生活費」は年金で補うことを目標にします。そして「ゆとりある老後生活費」は老後資金の貯蓄額を資産運用で得られる収入を充てることを目標にします。

👀生命保険文化センター「生活保障に関する調査」 の令和元年度情報の88ページ目に記載の

夫婦2人で老後生活を送る上で必要と考えられている最低日常生活費に関する調査の結果

「最低必要な日常生活費」 平均22.1万円 「ゆとりある老後生活費」はプラス14万円の 平均36.1万円 という報告があります。

「最低必要な日常生活費」は、上記の調査結果、筆者の体験からも、大きな負債(借金)がなければ月22万円で可能と思います。このことから夫婦の年金受給額合計は 265万円(例:世帯主180万円 配偶者85万円)を目標額にします。

「ゆとりある老後生活費」は、上記の調査結果からプラス14万円/月=168万円/年を参考に、夫婦で老後を楽しむ期間を20年とし、当初10年間を168万円、後半の10年間は半分の84万円/年 この金額があれば、旅行を楽しみながら優雅な老後生活が送れます。この実現のために必要な老後の資産額は、4%の資産運用できれば、2000万円あれば十分可能になります。

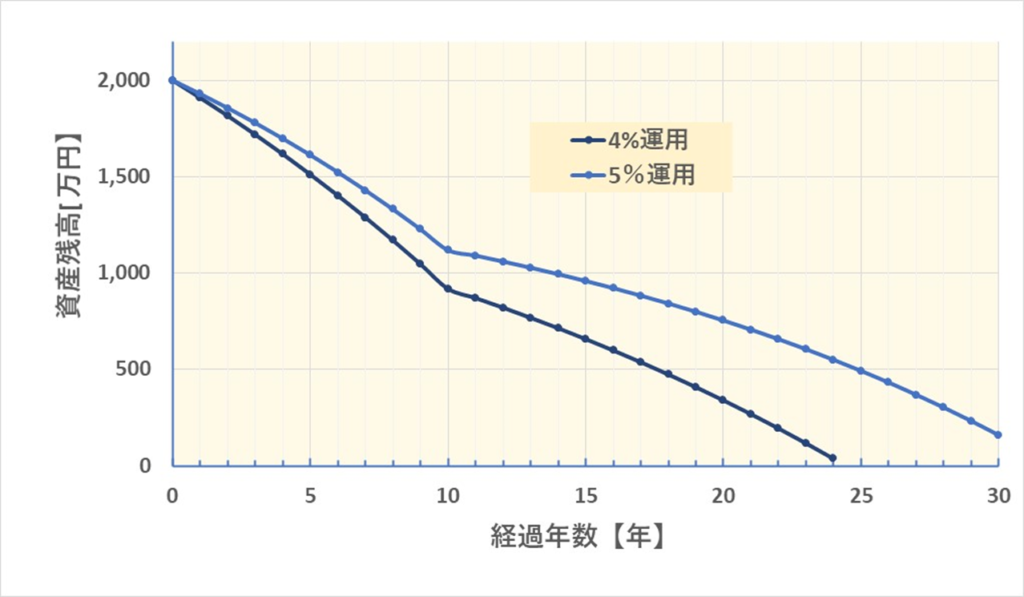

参考に、4%運用と5%運用した場合の資産残高の推移を下図に示します。

最低必要な日常生活費は、個人ごとに異なります。これまでの生活スタイルを基に、老後の最低必要な日常生活費を試算してみて下さい。

この金額で最低限、安定した生活を送ることができれば、「ゆとりある老後生活費」は資産運用の成果でメリハリをつけた贅沢を楽しめると考えることで、資産運用も老後生活の楽しみの一つになると思います。

年金で「最低必要な日常生活費」を補うことができれば、たとえ、老後のための資金が1000万円程度でも、上述の半分の月7万円=年84万円あれば、贅沢はできないかもしれないが、十分に老後生活を楽しむための費用にはなると思います。

(2)年金支給額を増やす方法は

年金関連では、年金受給開始は原則65歳ですが、2022年4月2日より年金制度改正で、年金受給開始年齢を75歳まで繰下げれば、年金額を1.84倍に増やすことができるようになりました。

このことから、ほとんどの人は60歳の定年後も元気な間は継続して働き、年金受給額を目標額まで増やすことができるようになりました。

(3)筆者はシニア「FIRE」の考え方をおすすします。

「FIRE(Financial Independence Retire Early)」と呼ばれる生き方が、ミレニアム時代の若い世代を中心に注目を集めており、話題に上り始めています。直訳すると「経済的自立と早期退職」になります。不労所得で生計を立てることで経済的に自立し、自由な生活を目指すというライフプランのことです。

不労所得の基本的な考え方は、貯えた資産を4%の資産運用で得られる収入のことです。例えば年間300万円の不労所得を得るためには、7500万円の資産が必要になります。この金額を定年前に貯蓄できる人は限られてしまいます。

日本のサラリーマンのほとんどの人は、定年退職後も働くことを選択しています。しかし、安定した収入があり、経済的に自立ができれば、すぐにでも退職し、「ゆとりある老後生活」を送りたいと思っているはずです。

筆者が提唱するシニア「FIRE」では、経済的自立のための不労所得に、年金を加えて考えることで、経済的自立に必要な資産を2000万円程度になります。

60歳定年退職後、年金で「最低必要な日常生活費」を確保し、資産運用で「ゆとりある老後生活費」を確保できれば、老後安定した不労所得を確保でき、経済的自立ができたことになります。

経済的自立ができれば、 すぐに退職し、≪自由な生活=「ゆとりある老後生活」≫を始めることができます。

筆者からの提案です。人生100年時代の第二の人生を楽しむことができる、シニア「FIRE」の考え方で、50歳からのマネープランを立てることをお奨めします。そして「ゆとりある老後生活」を実現させてください。

シニア「FIRE」の考え方、FIREについては別途記事で紹介しています。👀シニア「FIRE」=「経済的自立と早期退職」で、「ゆとりある老後生活」を実現しています。を併せて読んで下さい。

第二の人生)50歳からのライフプラン

50歳:資産運用開始(貯蓄額の目標を立てましょう)

50歳頃は、収入もピークになり、子供は成人し、出費も少なくなることから、老後のための資産貯蓄を本格化させることができます。

50歳から退職までにさらに1000万円以上の資産形成を実現させれば、一般的なサラリーマンであれば、退職金も期待できるので、老後のための資産額を2000万円以上にすることも可能になります。

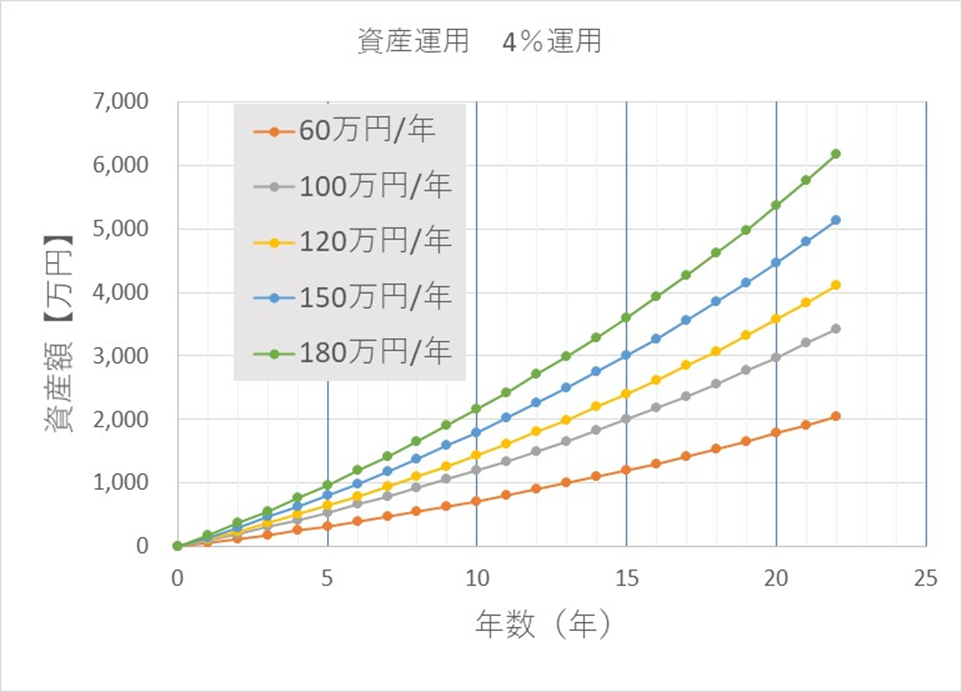

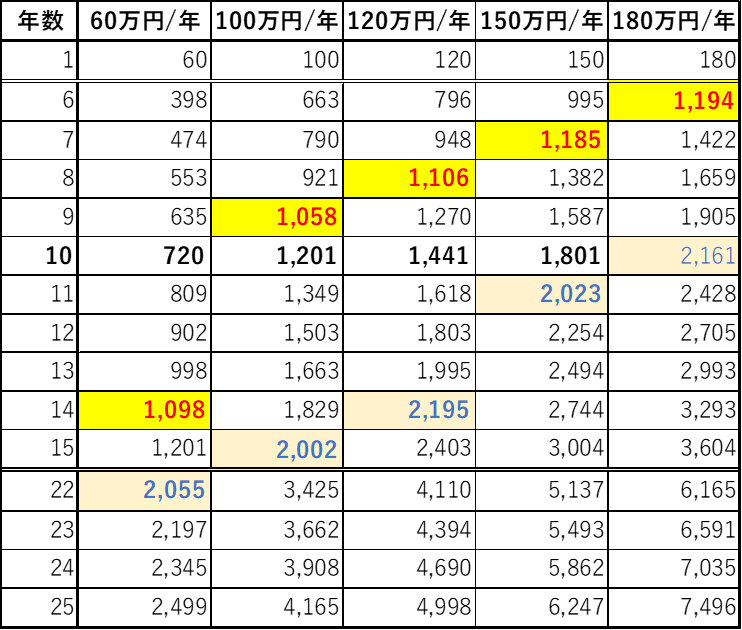

毎月いくら積み立てる必要があるか、下記の図を参考にしてください。一般的に4%の資産運用は現実性は高いです。実際に筆者が行っている「おまかせ運用」では、少なく試算しても5%以上の実績で資産運用できています。

資産運用はリスクがあり、保証されるものではありませんが、低金利時代の今は、国が推奨している「つみたてNISA」,「iDeCo(個人型拠出年金)」も活用し、長期の資産運用は行うべきと考えます。

年に60万円から180万円を、4%で積立て運用したときの資産増加額を下図に示します。

運用結果をまとめると下記の結果となります。自分に適した資産運用を開始してください。

- 年間60万円(例:毎月3万×12 ボーナス月12万円×2)の積み立てで

14年以内に1000万円、22年以内に2000万円 - 年間100万円(例:毎月5万×12 ボーナス月20万円×2)の積み立てで

9年以内に1000万円、15年以内に2000万円 - 年間120万円(例:毎月6万×12 ボーナス月24万円×2)の積み立てで

8年以内に1000万円、14年以内に2000万円 - 年間150万円(例:毎月8万×12 ボーナス月27万円×2)の積み立てで

7年以内に1000万円、11年以内に2000万円 - 年間180万円(例:毎月10万×12 ボーナス月30万円×2)の積み立てで

6年以内に1000万円、10年以内に2000万円

運用実績の4%は決して難しい数字ではありません。一般的に運用分野では、4%ルールともいわれています。もちろんリスクはありますが、銀行に預けているより、お勧めできます。

筆者の運用実績でも、おまかせ運用の結果は、5%以上で運用できています。最近の運用実績は10%以上になっている商品もあります。

資産運用の心得も伝えておきます。

決して短期の変動で一喜一憂しないでください。長期運用を心がければ、実現は可能です。

筆者も2019年から開始した運用は、2020年のコロナパンデミックで大幅に下落しましたが、長期運用することを決めていましたので心配せずに運用を続けることで、今ではおよそ10%で利率で運用できています。

👀体験談)ゆとりある老後生活を実現した資産運用 も併せて読んでみて下さい。

55歳:年金額の確認とシミュレーション

(1)年金額の確認方法は、世帯主(夫)と配偶者(妻)ともに、「ねんきん定期便」で確認できます。

- 50歳以降に送付されてくる「ねんきん定期便」に記載の年金見込金額は、60歳まで加入条件が同じと仮定した場合の65歳からの見込額です。

- 特別支給老齢厚生年金の支給がある方(男性は昭和36年、女性は昭和41年の4月1日以前生まれの人)は、受給資格が発生した年齢からの年金見込み額も記載されています。

- 60歳以上65歳未満の⽅は「ねんきん定期便」の作成時点の年⾦加⼊実績に応じて、65歳から受け取れる年⾦⾒込額を表⽰します。

- 60歳以降も継続して働く場合の将来の年金額、繰上、繰下受給を行う場合の年金額は、「ねんきんネット」でシミュレーションして見込み額を確認することができます。

老齢基礎年金=国民年金

令和3年4月分からの年金額 780,900円(満額)

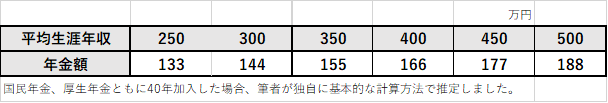

厚生年金の基本的な計算式

老齢厚生年金=①+②

① 平均標準報酬額 × 0.005481 × 平成15年4月以降の加入月数

② 平均標準報酬額月額×0.007125×平成15年3月までの加入月数

生涯年収と年金額(老齢基礎年金+老齢厚生年金)の関係はおよそ下図の通りです。

(2)60歳の定年退職後の年金額は、「ねんきんネット」でシミュレーションできます。

定年退職後の賃金や期間、年金の受給開始条件(繰上受給、繰下受給等)を入力することで、いろいろな条件での年金額をシミュレートし比較することができます。第二の人生のライフプランを立てるための不可欠な情報になります。

シミュレーションでは、すでにこれまでに収めた国民年金保険料、厚生年金保険料のデーターがすべて入力されていますので、60歳以降のライフプランに合わせて入力すれば、次の条件などの結構複雑な計算も行われるので、わりと正確に将来の年金見込額を算出してくれます。

- 60歳以降も働き続ける場合に加算される「経過的加算額」の計算

- 給与をもらいながら年金をもらう場合に減額される「在職老齢年金」の計算

- 退職し厚生年金から脱退したとき、65歳まで加入が可能な「国民年金保険に任意加入」した場合の計算、(満額480か月に足らない人が対象、配偶者も65歳まで任意加入ができます)

- 年金の繰上、繰下受給する場合の計算 新たに行われた税制改正の情報も考慮して計算してくれます。

色々と シミュレーション した結果は保存し、比較することができます。(最高5条件の保存可能です)

保存した条件の比較をおこない、将来のライフプランに合った条件を検討してください。自分で計算しなくても「ねんきんネット」で確認できるので、ライフプランに合った年金受給方法が見つけやすいです。

シミュレーション では、すでにこれまでに収めた国民年金保険料、厚生年金保険料のデーターがすべて入力されていますので、60歳以降のライフプランに合わせて入力すれば、次の条件などの結構複雑な計算も行われるので、わりと正確に将来の年金見込額を算出してくれます。

- 60歳以降も働き続ける場合に加算される「経過的加算額」の計算

- 給与をもらいながら年金をもらう場合に減額される「在職老齢年金」の計算

- 退職し厚生年金から脱退したとき、65歳まで加入が可能な「国民年金保険に任意加入」した場合の計算、(満額480か月に足らない人が対象、配偶者も65歳まで任意加入ができます)

- 年金の繰上、繰下受給する場合の計算 新たに行われた税制改正の情報も考慮して計算してくれます。

色々と シミュレーション した結果は保存し、比較することができます。(最高5条件の保存可能です)

保存した条件の比較をおこない、将来のライフプランに合った条件を検討してください。自分で計算しなくても「ねんきんネット」で確認できるので、ライフプランに合った年金受給方法が見つけやすいです。

試算結果は、あくまでも概算になりますので、年金受給開始する前に必ず年金事務所で最終確認し、アドバイスも受けることをお奨めします。

👀【定年退職の年金額】「ねんきんネット」で事前にシミュレートし、マネープランを立てましょ!の記事で、ねんきんネットの登録方法、シミュレーション方法、年金基礎知識等を紹介しています。併せて読んで下さい。

年金の最適な受け取り方に関する記事は👀定年いろは塾【Ⅰ】公的年金を節税して、損しないで受け取る方法 で紹介しています。併せて読んで下さい。

夫婦の年金額合計が265万円まで増やすためには、いつまで働く必要があるのかシミュレートしてみて下さい。

60歳:一般的定年退職年齢

定年退職後、退職金も含めて、マネープランを見直して、いつまで働くのか決めましょう。

老後のための「最低必要な日常生活費」が目標額(夫婦合計265万円)に不足しているときは、年金受給額を増やすことを考えましょう

年金額増やす方法は、

①60歳定年退職後も厚生年金適用事業所で継続して就業すること、

②年金お繰下げ制度を活用すること、

です。

👀【定年退職後の年金額】増やしたい方は、目標の年金額を決めマネープランを作りましょう。

年金で「最低必要な日常生活費」を確保し、資産運用で「ゆとりある老後生活費」を確保できれば すぐに退職し、≪自由な生活=「ゆとりある老後生活」≫を始めることができます。

退職後は、趣味や資格を活用し、生きがいのある仕事を始めるために、起業し個人事業主になることも魅力ある選択肢になります。第二の人生のライフプランを見直してみて下さい。

筆者が、定年退職後に、起業し個人事業主になった体験談と、個人事業主の魅力についての記事も投稿しています。

👀【定年退職後の起業】個人事業主になる選択は魅力いっぱい の記事も併せて読んでライフプランの見直しの参考にしてください。

65歳:年金受給開始年齢(目標の年金受給額を決定しましょう)

住民税非課税世帯の恩恵が受けられるマネープランを選択しましょ。

理想的な年金支給額は、世帯主(夫)211万円以下、配偶者(妻)155万円以下 になることです。この条件が住民税非課税世帯になる境界になります。この条件を満たしている場合は、夫婦が65歳以降に年金だけの収入になった時に、住民税非課税世帯となり最大限の節税対策ができ、理想的な年金手取り額になります。

世帯主、配偶者のどちらかが住民税非課税になるための境界の年金額が少しでも超えてしまうと、手取り額が逆転してしまいます。絶対に避けるべきです。

働きすぎて損しないように注意してください。

世帯主(夫)は211万円の壁、配偶者(妻)は155万円の壁を決して超えないマネープランを立てれば、👀(年金211万円の壁=住民税非課税世帯)の恩恵 で、大幅な節税対策になります。

70歳:エンディングノートを作成しましょう。

人生100年時代のラストのライフプランは、余生をどのように過ごすかです。自宅で安らかに最期を迎えるのがベストです。しかし要介護状態になってしまい、介護サービス費や医療費が高額になった時、さらに介護施設に入所する時に、家族に負担をかけずに最後を迎えたいですね。ラストのライフプランはエンディングノートになります。

具体的な老後生活、子供に迷惑をかけないライフプランを立てましょう。

介護状態になった時のこと、自分が先に亡くなり配偶者が一人になった時のことも考えて作成しましょう。

定年退職後、≪自由な生活=「ゆとりある老後生活」≫を実現させるため、👀定年退職は第二の人生のスタート、素敵なライフプランの作成を行いましょう。

そのライフプランのラストに、要介護状態になった時でも焦らないように、事前に「人生100年時代のラストのライフプラン」を立てておくことをお勧めします。「人生100年時代のラストのライフプラン」を立てるポイントは、公的介護保険制度と後期高齢医療制度の内容を把握することが重要になります。

介護サービスを受けるためには、まずは介護認定を受ける必要があります。介護状態に応じて、介護区分は要支援1、要支援2、要介護1、要介護2,要介護3,要介護4,要介護5の7段階あります。

要介護より軽い要支援とは「日常生活上の基本的動作は、ほぼ自分で行うことが可能であるが、日常生活動作の介助や現在の状態の防止により要介護状態となることの予防につながる支援を要する」状態のことで、例えば、入浴は自分一人でできるが、浴槽の掃除はできないといった、具体的な生活支援が必要な状態です。

このように、介護「要支援1」は介護予防の段階から介護認定を受けることができるので少しでも介護を必要と感じたら、迷わずに介護申請を行い、介護認定を受け、担当のケアマネージャーと相談し介護計画を立てることで、家族の負担を減らした介護予防サービス・介護サービスを受けることができます。

迷わずに市町村の窓口に相談することが重要です。

関連記事👀【人生100年時代のラストのライフプラン】は介護まで想定し、家族の負担ないエンディングノートに の記事は、Ⅰ)公的介護保険制度と後期高齢医療制度について、Ⅱ)実際どの程度の介護費用が必要なのか、Ⅲ)家族の負担を減らすテクニックについて、紹介しています。併せて読んで下さい。

75歳:≪自由な生活=「ゆとりある老後生活」≫で終活

年金で「最低必要な日常生活費」を確保し、資産運用で「ゆとりある老後生活費」を確保できておれば、安定した魅力ある老後を送れます。人生100年時代を不安のない、家族に負担を与えない、人生を満喫しましょう。

最後は、家族のための遺言書の作成、相続資産の整理、必要に応じて相続税対策を行いましょう。

(最後まで読んでいただきありがとうございます。)

コメント