人生100年時代のラストのライフプランは、余生をどのように過ごすかです。自宅で安らかに最期を迎えるのがベストです。しかし要介護状態になってしまい、介護サービス費や医療費が高額になった時、さらに介護施設に入所する時に、家族に負担をかけずに最後を迎えたいですね。ラストのライフプランはエンディングノートになります。

「人生100年時代のラストのライフプラン」を立てておくことで、安心して「ゆとりある老後生活」を過ごし、終活を迎えることができると思います。

【はじめに】

定年退職後、「ゆとりある老後生活」を実現させるため、👀定年退職は第二の人生のスタート、素敵なライフプランの作成を行いましょう。

そのライフプランのラストに、要介護状態になった時でも焦らないように、事前に「人生100年時代のラストのライフプラン」を立てておくことをお勧めします。「人生100年時代のラストのライフプラン」を立てるポイントは、公的介護保険制度と後期高齢医療制度の内容を把握することが重要になります。

今回の記事は、Ⅰ)公的介護保険制度と後期高齢医療制度について、Ⅱ)実際どの程度の介護費用が必要なのか、Ⅲ)家族の負担を減らすテクニックについて、紹介します。

介護サービスを受けるためには、まずは介護認定を受ける必要があります。介護状態に応じて、介護区分は要支援1、要支援2、要介護1、要介護2,要介護3,要介護4,要介護5の7段階あります。

要介護より軽い要支援とは「日常生活上の基本的動作は、ほぼ自分で行うことが可能であるが、日常生活動作の介助や現在の状態の防止により要介護状態となることの予防につながる支援を要する」状態のことで、例えば、入浴は自分一人でできるが、浴槽の掃除はできないといった、具体的な生活支援が必要な状態です。

このように、介護「要支援1」は介護予防の段階から介護認定を受けることができるので少しでも介護を必要と感じたら、迷わずに介護申請を行い、介護認定を受け、担当のケアマネージャーと相談し介護計画を立てることで、家族の負担を減らした介護予防サービス・介護サービスを受けることができます。

迷わずに市町村の窓口に相談することが重要です。

年金生活者の年金収入額により、どのような介護サービスを選択できるか、今回の記事の結論から伝えます。

夫婦二人の年金生活世帯をモデルに、「年金支給額」と「住民税非課税世帯の恩恵の有無」でどのような介護サービスが受けられるか推定しました。

① 夫婦二人の年金支給額合計 300万円以上の裕福世帯の場合

選択肢:[ 民間の施設なども選択肢に加えることができます。]

個室型の介護施設の入所も可能に、年金支給額や老後の資金(預貯金)額に応じて[ 民間の施設なども選択肢に加えることができます。]

② 夫婦二人の年金支給額300万円以下 住民税非課税世帯の恩恵あり(世帯主の年金支給額211万円以下の場合)の場合

選択肢:[ 多床室でなく個室型の公共介護施設の入所も選択可能です]

要介護3以上になるなど、家族の介護負担が大きくなれば、[ 個室型の公共介護施設の入所も選択可能] で、老後の資金(預貯金)額に応じて選択肢もさらに多くなります。

③ 夫婦二人の年金支給額300万円以下 住民税課税世帯(住民税非課税世帯の恩恵なし)(世帯主の年金支給額が211万円を超える場合)の場合

選択肢:[在宅介護サービスを中心としたライフプランが、多床室の公共介護施設の選択肢になります。]

終活は[在宅介護サービスを中心]とした、ライフプラン] を立てましょう。老後の資金額(預貯金)に応じて公共介護施設の入所も選択できます。

今回の記事で最も重要になることは、②と③の場合で、年金支給額が同じ程度の場合でも、👀「年金211万円の壁=住民税非課税世帯の恩恵」が受けられる場合と、受けられない場合があります。年金の手取り額と各保険の自己負担限度額に差が生じ、ライフプランの選択肢が大きく異なってきます。

今回の記事のポイントは、家族の介護負担を減らすテクニックで、介護サービス費用と医療費の自己負担限度額を軽減させることです。このために👀(年金211万円の壁=住民税非課税世帯)の恩恵 を受けることができるかどうかです。関連記事も読んで、自分のライフプランに最適な年金の受給方法を選択してください。

Ⅰ)公的介護保険制度と後期高齢医療制度について

筆者は、90歳を超える父親が、一時期入退院を繰り返し医療費が高額になり、さらに要介護認定を受け、1年ほど自宅で介護生活を送り、今は、特別養護老人ホームに入所しました。①医療費が高額になった時、②介護サービスが必要になった時、③医療費と介護費用の両方が高額になった時、④施設に入所した時の費用、など実際に経験した介護体験を基に紹介します。

今回の記事は、一般的なサラリーマンの夫婦二人世帯の第二の人生のライフプランを想定していますが、年金生活の両親がいる場合は、自分と親を合わせたライフプラン・マネープランを立てることで、大幅な節税になる可能もあります。両親の年金収入と医療費、介護サービス費の現状を確認してみてください。関連記事👀70歳以上の両親を老人扶養親族にすることで20万円以上の節税になりました。(体験談)を併せて読んで下さい。

1)所得区分と自己負担割合

所得区分とは,各保険制度の高額療養費・高額介護サービス費等の自己負担限度額,介護施設に入所したときの食事代、住居費の自己負担額を決定するもので,介護サービスを利用する場合に重要になります。世帯の所得状況により下記のようにおおむね分類されます。

現役並所得の方は富裕層世帯と推定できるので、介護が必要になった後も、現役並の所得があれば、お金の心配はないでしょうから説明の対象外にしています。今回の記事のポイントは、

- 「年金211万円の壁=住民税非課税世帯」の恩恵の適用がある世帯は低所得者Ⅱに該当し、

- 住民税課税世帯は一般所得者に該当 すると考えてください。

- 1.現役並所得: 3割負担

収入が、夫婦2人世帯の場合:年収520万円以上 住民税課税所得額が145万円以上 等 富裕層世帯と推定します。(詳細な基準は各市町村の窓口で確認してください。) - 2.一般所得者: 1割or(2割)負担

現役並所得、低所得以外の方、ほとんどの人は1割負担です。 - 3.低所得者: 1割負担

区分Ⅱ:同一世帯の世帯員全員が住民税非課税のかた(低所得者Ⅰ以外のかた)

区分Ⅰ:同一世帯の世帯員全員が住民税非課税で,世帯員全員の各種所得(年金の所得は控除額を80万円として計算)が0円であるかた等

低所得者の表現は、悪い印象を持たれる方も多いと思いますが、決してそうではありません。年金生活者のほとんどの方が「年金211万円の壁=住民税非課税世帯」の対象になり、低所得者区分Ⅱに該当します。最近は政府の戦略で、👀高年齢者雇用安定法の改正と年金制度改正法の隠れた思惑 で、年金支給額を容易に増やす方法が増えました。このため、単に年金額を増やしたい理由で60歳以降も継続して働いたために、年金支給額が211万円を少し超えてしまい「年金211万円の壁=住民税非課税世帯」の恩恵を受けられない人が増えていると思われます。定年後の第二の人生のライフプランを考えたうえで、年金支給額を増やすために65歳以上も働き、年金支給額が211万円を大幅に増やすことができれば(240万円以上)問題ないですが、少し超える程度(220万円程度)であれば211円万以下の人より手取り額が逆転し少なくなってします。この年金の手取り額は、生涯夫婦二人の生活が続く間、原則変わりません。このことは知っておいてください。

2)医療費が高額になった時(高額療養費制度)

(高額療養費の自己負担限度額)

医療費の負担が重くならないよう、医療機関や薬局の窓口で支払う医療費が高額になった場合に適用されるのが、高額療養費制度です。世帯単位での所得区分に応じて設定された自己負担限度額を超えた分が、支給されます。(自己負担限度額:同一月)

70歳未満:一般所得者 57,600円 低所得者区分Ⅱ 35,400円

70歳以上:一般所得者 57,600円 低所得者区分Ⅱ 24,600円/区分Ⅰ 15,000円

(限度額適用認定証)

高額療養費制度では患者が請求された医療費の全額を窓口で支払い、後で自己負担限度額を超えた分が支給されます。申請は不要で、通常は診療月から3ヶ月後に支給されます。

ただし「限度額適用認定証」を病院、薬局などの窓口で提示すると、入院や外来診療、調剤薬局等の窓口での支払上限額が、法定自己負担限度額となります。適用を受けるためには市区町村担当窓口での申請を行い「後期高齢者医療限度額適用・標準負担額減額認定証」の交付を受けてください。

同じ月内の医療費が高額になった場合の自己負担額は、一般所得者 57,600円、 低所得者区分Ⅱ 24,600円を超える額が支給されます。その差は33,000円/月となります。

3)介護サービスが必要になった時(公的介護保険制度)

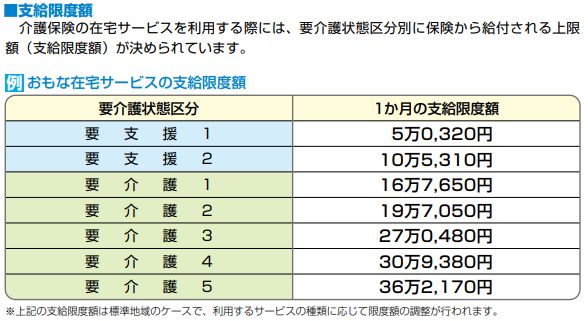

(1)支給限度額

介護保険サービスの利用限度額が、上表で決められています。介護度により介護保険サービスの利用限度額が定められており、限度を超えた場合は10割負担となります。

上表の支給限度額内で、介護のケアーマネジャ-と相談し、福祉用具レンタル(介護ベッド 車いす 等)、通所サービス(ディサービスなど)、在宅サービスを受けられます。

筆者の父親の体験談では、結構充実したサービスを受けられたと感じています。介護を少しでも必要と感じたら、まずは各市町村の窓口に相談してください。

(2)介護保険負担割合

① 介護サービスを利用するためには、 介護認定の申請を行います。介護サービスを利用し利用料を支払います。この時の負担割合に1割、2割、3割負担があります。合計所得金額が一人世帯の場合280万円未満で1割、280万円以上340万円未満で2割、340万円以上で3割となり、二人世帯の場合346万円未満で1割、346万円以上463万未満で2割、となりますが、年金生活者のほとんどの人は1割負担です。

低所得者の方は1割負担で、一般所得者の方もほとんどの方は1割負担となり、およそ300万円以上の富裕世帯の年金生活者以外はあまり差は生じません。

(3)自己負担限度額

(高額介護サービス費の自己負担限度額)

介護保険が適用される介護サービスを利用する際の自己負担が高額になった場合に適用されるのが、高額介護サービス費制度です。世帯単位での所得区分に応じて設定された自己負担限度額を超えた分が、支給されます。

(自己負担限度額:同一月)

一般所得者 44,400円 低所得者区分Ⅱ 24,600円/区分Ⅰ 15,000円

介護保険の負担割合には差がありません。夫婦二人が介護サービスを活用した場合、施設に入所した場合に介護サービス費が高額になります。この場合に、負担限度額が一般所得者 44,400円 低所得者区分Ⅱ 24,600円を超えた額が支給されます。その差が19,800円/月となります。

4)高額医療・高額介護合算療養費

国民健康保険や後期高齢者医療制度の医療保険と介護保険の自己負担を合算した額が高額になった場合、世帯単位での所得区分に応じて設定された自己負担限度額を超えた分が、支給されます。計算される期間は、毎年8月1日~翌年7月31日になります。

(自己負担限度額)

一般所得者 56万円→ 低所得者区分Ⅱ 31万円/区分Ⅰ 19万円

夫婦二人が医療費や介護サービスを合計すると高額になり活用した場合や、入院が必要になったり、介護施設に入所した場合には、年間の医療療養費、介護サービス費の合計額が高額になりますこの場合に、負担限度額が一般所得者 56万円 低所得者区分Ⅱ 31万円を超えた額が支給されます。その差が25万円/年となります。

Ⅱ)実際どの程度の介護費用が必要なのか

実際に負担する介護費用は、家族の状況、介護状態、介護計画の内容により異なってきます。夫婦二人世帯の場合でも、一人が介護及び介護予防を必要とする状態になった場合は、迷わずに各区市町村の相談窓口に相談し、介護申請し認定を受けてください。(決して一人で悩まないようにしてください。)

認定を受けた要介護状態区分に応じて、上述した支給限度額が決定します。支給限度額を上限に、担当のケアマネージャーと相談し介護サービス計画を立てることで、ほとんどの方は1割負担でサービスが受けられます。

1)筆者の父親の体験をモデルに紹介します。

- 2017年

H29年要支援2の認定一人暮らしで、入浴等にも不安があり、市役所の窓口に相談し介護申請

週2日通所サービス(ディサービス)・介護費用負担額 およそ15,000円/月

【介護費用合計】年間の実費自己負担額は、✨およそ18万円 - 2018年前期

H30年要介護2の認定腰痛で自立生活が困難になり、再度介護申請

週3日 通所サービス(ディサービス)・介護費用負担額 およそ25,000円/月 × 6か月

【介護費用合計】半年の実費自己負担額は、✨およそ15万円 - 2018年後期

H30年要介護4の認定腰痛(脊椎圧迫骨折)で入院、入院中に再度介護申請

入院時等の医療費・高額医療負担限度額 24,600円/月 × 2か月

自宅改修費(手すり等)15万円(1割負担)・改修費自己負担額15,000円

福祉用具レンタル(介護ベッド 車いす 玄関昇降機等)週5日 通所サービス(ディサービス)

ショートステイ(短期宿泊)活用

・介護費用負担額、およそ45,000円/月 × 4か月

【介護費用合計】半年の実費自己負担額 ✨およそ25万円 - 2019年

R1年入院⇒介護施設に入所腰痛(脊椎圧迫骨折)で再入院、

地域包括支援センターと相談し退院後の介護施設を探索。

8月~介護老人保健施設(老健)入所。

介護老人福祉施設(特養)複数施設に申込。

10月~介護老人福祉施設(特養)に入所。

【父親の所得区分・負担割合等】

・低所得者Ⅱ、施設利用者負担=第3段階 高額介護保険・自己負担額24,600円

・およそ9万円+日常生活(自費負担)費2万円=11万円/月 × 5ヶ月

・高額医療負担限度額 24,600円/月 × 2か月【介護費用合計】年間の実費負担額は、✨およそ60万円

- 2020年

R2年介護施設(特養)介護施設入所継続+介護施設から入院通院あり

・およそ9万円+日常生活(自費負担)費2万円=11万円/月 × 11ヶ月

・高額医療負担限度額 24,600円/月 × 2か月【介護費用合計】年間の実費負担額は、✨およそ130万円

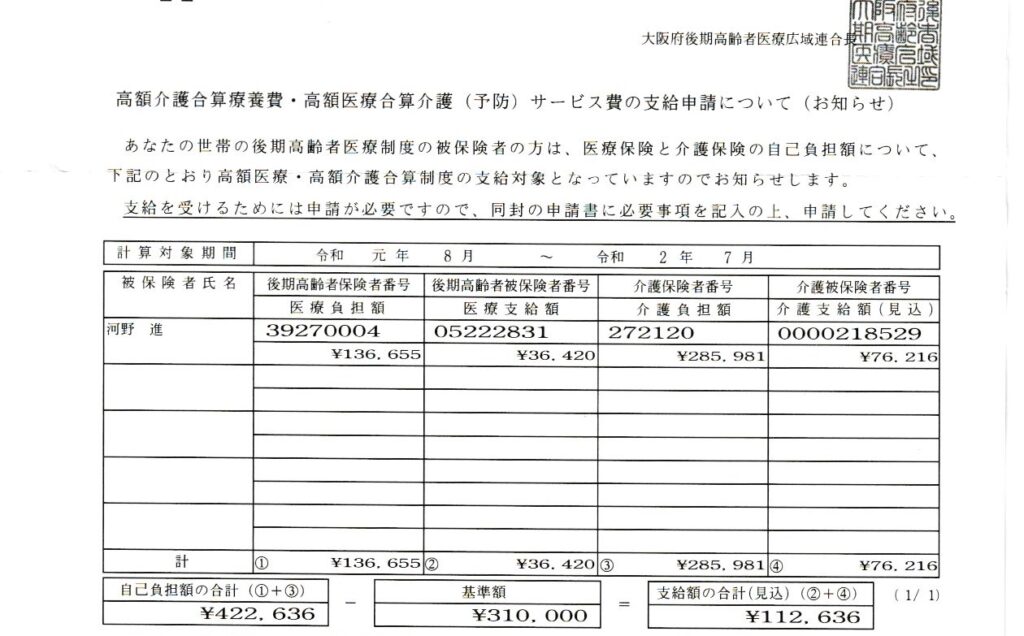

(父親の体験談)(特養:特別養護老人ホーム)は申込者が多く、入るのが難しいといわれていましたが、申し込み順ではなく、介護の状況と家庭の事情を考慮してもらえるので、申し込み後2か月でユニット型個室のホームに入ることができました。 R1年8月~R2年7月が対象の高額医療・高額介護合算制度から R3年5月に約11万2千円の支給がありました。今後も、医療費を含め、実費自己負担額はおよそ130~140万円/年と推測しています。下記の高額医療・高額介護合算制度からの10~20万円/年の支給がると推測しています。

R1年に医療費(入院費)と介護サービス費(介護老人施設への入所)で介護の自己負担額が高額なり、R1年8月~R2年7月分の自己負担限度額31万円を超えた額が支給(還付)されました。下図のお知らせがR3年の3月に届き、「高額介護合算療養費等支給申請書兼自己負担額証明書交付申請書」を提出し、5月以降に支給(還付)されました。

2)介護老人福祉施設(特養)に入所した場合の負担額(例)

所得区分別費用

- 低所得者Ⅱ(利用者負担段階 第3段階 介護保険自己負担限度額24,600円):

およそ9万円+日常生活(自費負担)費2万円=11万円 - 低所得者Ⅱ(利用者負担段階 第4段階 介護保険自己負担限度額24,600円):

およそ12万5千円+日常生活(自費負担)費2万円=14万5千円 - 一般所得者 (利用者負担段階 第4段階 介護自己負担限度額44,400円):

およそ17万円+日常生活(自費負担)費2万円=19万円

一般所得者と低所得者Ⅱでおよそ4万5千円/月以上の差があります。

利用者負担段階とは、対象となる人の所得状況と資産額により、負担段階が区分され、その負担限度額(施設に支払う1日当たりの金額)が決められます。

上記の介護老人福祉施設(特養)入所費用は、すでに高額介護自己負担額を考慮した金額です。

夫婦二人分の、医療費や介護サービス費が必要になったり、さらに入院が必要になったり、介護施設に入所した場合には、年間の医療療養費、介護サービス費の合計額が高額になります。この場合に、負担限度額が一般所得者 56万円 低所得者区分Ⅱ 31万円を超える額が支給されます。その差が25万円/年となります。

3)在宅介護サービスを受けた場合の負担額(例)

介護保険を利用して、介護のための改修、介護福祉用品のレンタル、短期福祉施設(ディサービス)の利用時の負担額、

- 要支援2 週2日 負担額合計 およそ1万5千円/月

- 要介護2 週3日 負担額合計 およそ2万5千円/月

- 要介護4 週5日 負担額合計 およそ4万5千円/月 (介護福祉用品レンタル含む)

(低所得区分Ⅱの場合 およそ4万円/月:自己負担限度額24,600円/月を超えた額が支給)

低所得者Ⅱと一般所得者で負担額に大差はありません。

Ⅲ)家族の負担を減らすテクニック

1)(年金211万円の壁=住民税非課税世帯)の恩恵が、大きく影響します。

サラリーマンのほとんどの世帯が、「年金211万円の壁=住民税非課税世帯」の恩恵が受けられるかどうかの境界にいます。所得区分が、低所得者Ⅱか一般所得のどちらになるかで、ライフプランに大きな影響を与えます。定年退職を向かえる60歳までに必ず年金額を確認して年金の受給方法を選択するべきです。

👀(年金211万円の壁=住民税非課税世帯)の恩恵は、毎月の高額療養費、高額介護サービス費及び年間の高額医療・高額介護合算療養費の自己負担限度額が軽減され、「人生100年時代のラストのライフプラン」を作成するときの選択肢が増え、「ゆとりある老後生活」が実現できます。

(1)(年金211万円の壁=住民税非課税世帯)の恩恵の有無のモデルケース比較

(モデルケースⅠ)一般所得世帯となる場合、世帯主の年金支給額212万円

(モデルケースⅡ)住民税非課税世帯になる場合、世帯主の年金支給額211万円

この二つのモデルケースで、夫婦二人の健康保険料、介護保険料、住民税と所得税を控除した年金の手取り額を比較した表を下記に示します。 年金手取り額が8万円以上逆転してしまいます。

例えば、夫婦二人の年金支給額が下記のモデルケースのように年金合計290万円と同じでも、手取り額で9万円の差が生じます。

(モデルケースⅠ)

(一般所得者世帯)年金合計290万円 世帯主(夫)年金支給額212万円 配偶者(妻)78万円

年金手取り額推定:180+78=258万円/年 (215,000円/月)

(モデルケースⅡ)

(住民税非課税世帯)年金合計290万円 世帯主(夫)年金支給額211万円 配偶者(妻)79万円

年金手取り額推定:188+79=267万円/年 (222,500円/月)

- 年金手取り額合計で:9万円/年(7,500円/月)の差があります。

- 高額療養費で : MAX33,000円/月 の差が生じます。

- 高額介護サービス費で : MAX19,800円/月 の差が生じます。

この二つのモデルケースで、介護サービスを受ける場合、一般所得者と低所得者Ⅱの介護費自己負担額を比較し紹介します。

(2)在宅介護サービスの場合の比較

【モデルケースⅠ 一般所得世帯】

年金支給額 290万円 手取り額 21万5千円/月

介護費自己負担額 4万5千円/月 差引残高(日常生活費)17万円/月

【モデルケースⅡ 低所得区分Ⅱ】

年金支給額 290万円 手取り額 22万2千円/月

介護費自己負担額 4万円/月 差引残高(日常生活)18万2千円/月

在宅介護サービス費の自己負担額は大差はないかもしれませんが、年金手取り額が毎月1万円以上の差をどう考えるか微妙です。もし、医療費が高額になった場合の自己負担限度額の33,000円の差を考えるとモデルケースⅠはできれば避けたいですね。

(3)在宅介護で、高額の医療費が必要となった場合の比較

高額医療・高額介護合算療養費制度の自己負担限度額 の申請を行うことで軽減されます。

一般所得者 56万円 低所得者区分Ⅱ 31万円

【モデルケースⅠ 一般所得世帯】

年金支給額 290万円 手取り額 258万円/年

介護費自己負担額 56万円 差引残高(日常生活費)202万円/年 16万8千円/月

【モデルケースⅡ 低所得区分Ⅱ】

年金支給額 290万円 手取り額 267万円/年

介護費自己負担額 31万円 差引残高(日常生活費)236万千円/年 19万7千円/月

(年金211万円の壁=住民税非課税)の恩恵で年間34万円(月2万9千円)の差になります。日常生活費でこの金額差は非常に大きいと思います。

(4)介護老人福祉施設(特養)を利用した場合の比較

年金生活の、75歳以上の後期高齢医療制度の夫婦二人暮らしの世帯で、夫婦どちらかが施設で介護を受けることになり、住居費が二重に必要になった場合を想定し、説明します。

介護施設入所費用 一般所得者 およそ19万円/月 低所得区分Ⅱ およそ14万5千円/月

【モデルケースⅠ 一般所得世帯】

年金支給額 290万円 手取り額 21万5千円/月

施設入所費用 19万円 差引残高 1万5千円/月

残された家族の生活費が不足し、個室型の公共介護施設への入所の選択肢は難しいと推測されます。

【モデルケースⅡ 低所得区分Ⅱ】

年金支給額 290万円 手取り額 22万2千円/月

施設入所費用 12万5千円/月 差引残高 9万7千円/月

多少の預貯金があれば、個室型の公共介護施設への入所の選択肢も可能と推測します。

- 介護老人福祉施設(特別養護老人ホーム)

- 介護老人保健施設(老人保健施設)

- 介護療養型医療施設(療養病床等)【廃止が決定2024年3月まで】

- 介護医療院

2)家族の老人扶養親族になることで節税(同居でも世帯分離を忘れずに)。

夫婦二人とも年金支給額が158万円以下の場合や、配偶者が亡くなった時の遺族厚生年金は非課税になるので本人の年金額が158万円以下の場合に対象になります。同居の場合でも親とは世帯分離してください。家族に住民税課税者いる場合、増税になる可能性がありますので注意してください。

3)介護施設の費用の一部も、医療費控除対象になり節税できます。

ここまでは、自分が医療費、介護サービス費が高額になった場合を想定して説明してきましたが、高齢の両親がおられる方は、自分らと両親のライフプランを一緒に見直すことで、大幅な節税にもなります。

案外見落とされがちですが、介護費の一部も医療費控除の対象なのです。例えば、特養(特別養護老人ホーム)に入所している場合、介護費・食費・居住費の2分の1に相当する金額が医療費控除の対象です。介護老人保健施設の費用や、在宅介護であれば、訪問介護(生活援助中心型を除く)、医療機関での通所リハビリ、短期入所療養介護(ショートステイ)などの費用も対象となります。

4)住民税非課税世帯の資産運用の注意点

第二の人生の資産運用を、特定口座(源泉徴収あり)を開設して行っている方は、上場株式等の譲渡所得等や上場株式等の配当所得等は、すでに源泉徴収されているので確定申告をする必要がないこととされています(申告不要制度)。確定申告をしない場合、「年金211万円の壁=住民税非課税世帯」の恩恵に影響しません。

しかし、上場株式等の譲渡所得等や上場株式等の配当所得等の源泉徴収から所得税の還付を受けるため、または源泉徴収損益通算や繰越控除を適用するためなどの理由で確定申告をした場合は、これらの所得が、住民税の計算対象に含まれてしまい「年金211万円の壁=住民税非課税世帯」の恩恵が受けられない可能性があります。

上場株式等の譲渡所得等や上場株式等の配当所得等の確定申告を行う場合は、必ず住民税の課税方法を申告不要制度を選択して申告してください。そうすれば「年金211万円の壁=住民税非課税世帯」の恩恵に影響しません。

所得税と住民税の分別申告を選択される場合は、住民税の納税通知書が送達される日までに住民税の申告書を提出していただく必要があります。

【まとめ(結論)】

1)住民税非課税世帯は、多くの一般のサラリーマン世帯が対象になります。関連記事を是非読んで、住民税非課税になる条件をクリアーできるか確認してください。

2)(年金211万円の壁=住民税非課税世帯)の恩恵で、負担額は大幅に削減でき、人生100年時代のラストのライフプランの選択肢が増えます。世帯主が働きすぎて211万円の壁を超えないように、十分注意してください。

211万円の壁を超える場合は、関連記事👀【定年退職後の年金額】増やしたい方は、目標の年金額を決めマネープランを作りましょう。を参考にライフプランを見直してください。

3)世帯主(夫)が先に亡くなるライフプランが一般的と考えます。この場合は、残された配偶者の遺族厚生年金は非課税となるため、ほとんどの配偶者(妻)は生涯 (住民税非課税世帯の恩恵)を受けられます。さらにモデルケースⅠ、Ⅱの場合は、配偶者(妻)は、世帯主(夫)の遺族厚生年金(厚生年金額の4分の3)が支給されるので、最高の「ゆとりある老後生活」を送ることができます。

残念ながら配偶者(妻)が先に亡くなり、世帯主(夫)が残された場合は、年金が155万円以上あれば(年金211万円の壁=住民税非課税世帯)の恩恵は受けられなくなります。所得区分が一般所得者となり、増税になってしまいます。この場合はあきらめてください。夫婦で元気に長生きするのが最も楽しいライフプランになります。

(最後まで読んでいただきありがとうございます)

コメント